Eu já escrevi aqui que uma das grandes verdades do mundo dos investimentos é que o mercado de ações sempre sobe. E talvez você já esteja cansado de ler por aí que investimento em bolsa bate o mercado de renda fixa no longo prazo.

Só que muitos estudos (e muitos consultores) que afirmam que o investimento em bolsa é rentável no longo prazo, provavelmente estão baseando essa conclusão em estudos realizados em países desenvolvidos e com juros mais baixos.

No Brasil, a verdade tem sido outra. Ou melhor, essa tem sido a verdade nos últimos 20 anos. Aqui, os juros são tão elevados, que o nosso mercado de ações não consegue superar o rendimento da renda fixa.

Rentabilidade histórica do Ibovespa

Essa série de investimentos já analisou o mercado de títulos públicos no Brasil, e o mercado de títulos privados. Chegou a hora de avaliar a performance histórica do nosso mercado de ações.

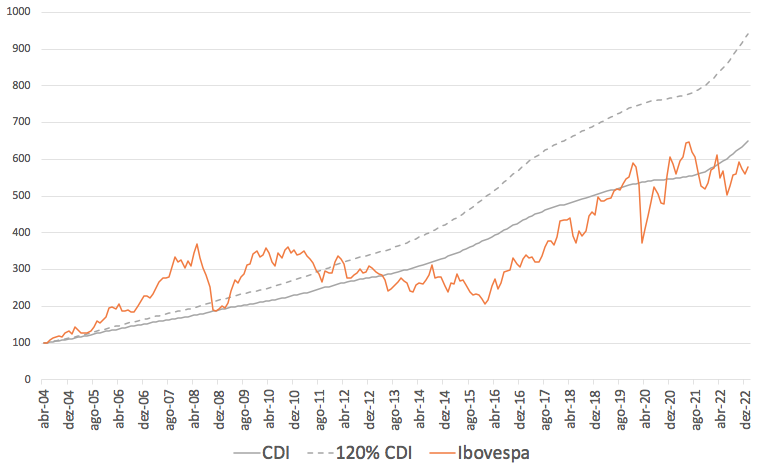

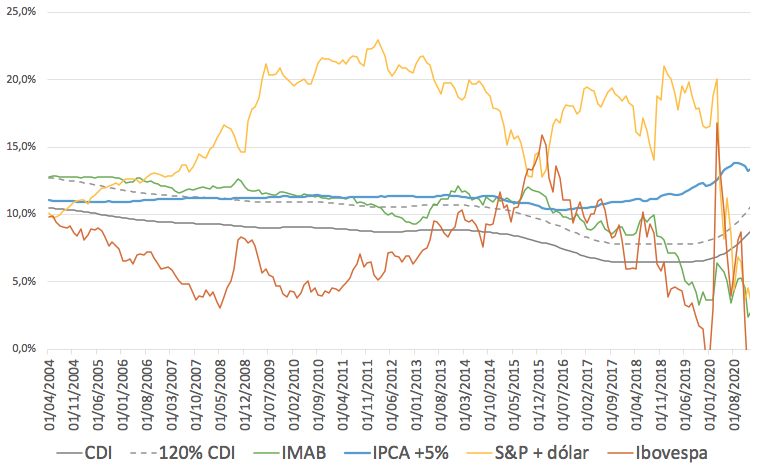

Abaixo está o retorno acumulado do Ibovespa desde 2004. Ah, eu estou utilizando 2004 como base para esses estudos porque é a data de início do IMA-B. Como eu utilizei essa série histórica nas análises, faz sentido começar por 2004.

Vale lembrar que o índice Ibovespa já considera o reinvestimento dos dividendos pagos pelas ações que compõe o índice. Ou seja, sem considerar o reinvestimento dos dividendos, o desempenho só da valorização dos preços das ações teria sido ainda pior.

E a triste conclusão é que o Ibovespa teve um retorno pior que o CDI nos últimos anos. Desde 2004, o CDI teve um retorno anual médio de 10,5% enquanto o Ibovespa teve um retorno anual médio de apenas 9,8%.

Mas isso significa que investidores brasileiros devem investir apenas em renda fixa então? Não! Nós devemos sim diversificar nossa carteira de investimentos com renda variável. Mas podemos diversificar investindo na bolsa da maior economia do mundo: o S&P 500.

Rentabilidade histórica do S&P500

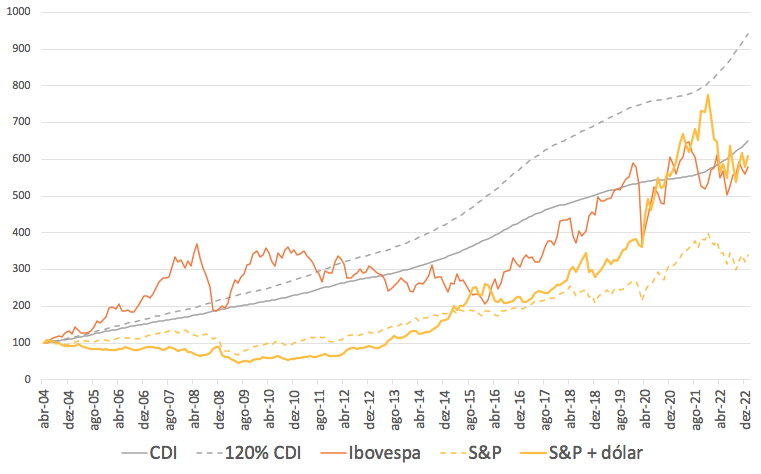

Talvez o gráfico abaixo cause estranheza, mas não tire conclusões precipitadas apenas com base nele.

Desde 2004, o retorno médio anual do S&P ficou em 6,7%.

Mas comparar o S&P apenas, sem a cotação do câmbio seria comparar banana com maçã. O mais justo é comparar o S&P com dólar. Para não haver confusão, o S&P com dólar é o equivalente ao IVVB11 ou ao S&P cotado em reais.

E desde 2004, mesmo o S&P com dólar teve um retorno médio anual de cerca de 10,1%. Também ficou abaixo do CDI.

Mas lembre-se que nas discussões anteriores eu disse que não gostava desses gráficos de retorno acumulado tão comuns nesse mundo de investimentos? Isso porque a data de início do gráfico tem um peso muito importante! A sequência de retornos importa muito, como os fãs da regra dos 4% já estão cansados de saber.

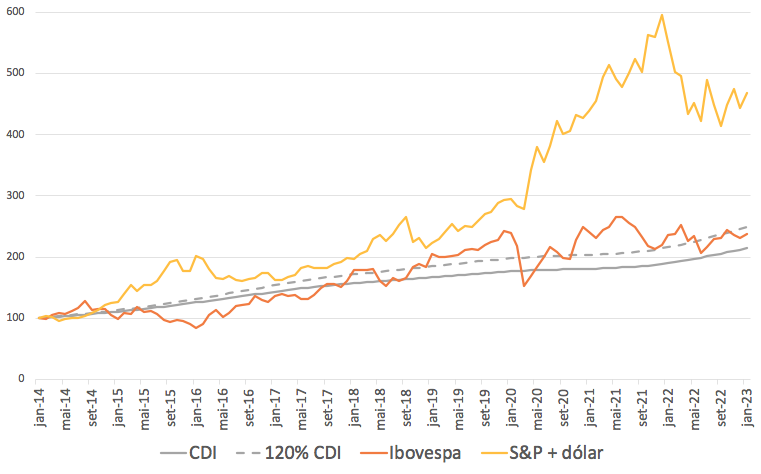

Por exemplo, o mesmo gráfico acima, mas com data de início 10 anos depois, já traz um resultado bem diferente. Desde 2014, o S&P com dólar acumulou um retorno bem acima do CDI, e apresentou um retorno médio anual de 18,7% contra 8,8% do CDI. Até o Ibovespa ganhou do CDI de 2014 para cá, com um retorno anual médio de 10,1%.

Rentabilidade para diferentes datas de investimento

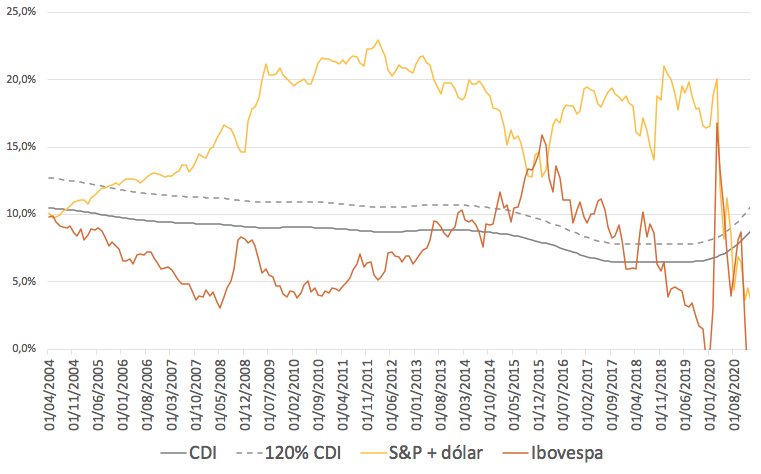

Como a data de início do investimento importa muito, a melhor forma de comparar a performance histórica é com o gráfico que avalia o retorno anualizado para diferentes datas de investimentos. Vocês já devem estar entendendo bem como funciona esse gráfico depois dos últimos posts.

E é nesse gráfico que está a resposta para o título desse post: eu não invisto no Ibovespa porque ele teve uma performance abaixo do CDI 72% do tempo! Ou seja, nos últimos 20 anos, na hora de decidir onde alocar o seu dinheiro, você teria se saído melhor escolhendo o CDI do que o Ibovespa na grande maioria do tempo.

Já para o S&P com dólar, a história é bem diferente. Nos últimos anos, o S&P com dólar foi melhor do que o CDI em 87% do tempo. E quando o S&P com dólar bateu o CDI, ele bateu bonito. Quem investiu no S&P com dólar em mar/12 teve um ganho anualizado de 22,5%, contra apenas 8,7% do CDI.

Quando a gente compara a performance histórica do S&P com dólar contra os outros queridinhos dessa série de investimentos, o IMA-B e o CDB IPCA+5%, o S&P com dólar também ganha de lavada.

Mas antes que você decida alocar todo o seu investimento no S&P com dólar e esperar uma taxa de retorno de 22% ao ano, avalie com cuidado o gráfico de novo. Percebeu que a linha do S&P com dólar é bem menos suave que as demais? Então, porque ele oscila muito! Ele é um investimento do tipo alta volatilidade. Por exemplo, quem investiu no S&P com dólar em dez/21 está amargurando uma perda de mais de 20%.

Eu sei que você vai achar que têm estômago para aguentar as oscilações do S&P. Mas por experiência própria, ter uma parte dos seus investimentos em CDB crescendo que nem um reloginho logo no início da vida FIRE traz muita paz de espírito. E por isso que eu reforço: a melhor carteira de investimentos é um mix de Tesouro Direto, com CDBs e S&P com dólar.

E daqui para frente?

Como vocês também já estão cansados de ouvir, rentabilidade histórica não é garantia de rentabilidade futura.

Sim, o S&P com dólar tem uma volatilidade alta, mas a tendência é clara: para cima. E os motivos para isso eu já expliquei no post o mercado de ações sempre sobe.

Mas será que essa tendência para cima do mercado de ações nunca vai valer para o Ibovespa também?

Isso vai depender da taxa de juros. Enquanto os juros no Brasil continuarem elevados, e a gente conseguir garantir a regra dos 4% com um investimento tão simples quanto uma LCA que paga IPCA+4%, eu acho difícil o investidor querer colocar muito dinheiro na bolsa. E sem muito fluxo de investidores, fica difícil para o Ibovespa.

E foi assim nos EUA. Entre 1968 e 1982, o S&P praticamente não saiu do lugar. O que deve ter deixado os investidores bem irritados com um retorno de praticamente zero no período.

Ou não. Durante a década de 70, os juros nos EUA estavam nos dois dígitos e chegaram a bater 20% em 1981. Eu chuto que os investidores dessa época aproveitaram para investir em renda fixa e garantir essa taxa elevada por um bom período. Essa foi inclusive a estratégia adotada pela Vicki Robin, que escreveu Your Money or Your Life, considerada por muitos a mãe do movimento FIRE.

Mas como eu já disse aqui, o Brasil pode sim dar certo e os juros caírem. E quando eu não encontrar mais título de renda fixa pagando pelo menos IPCA+4%, aí sim eu vou começar a investir no Ibovespa com alegria.

Respostas de 28

Essa discussão é bem polêmica, rs!

As informações que o Ficando Tranquilo passou são bastante interessantes. O Bastter bate MUITO nessa tecla de que o IBOV tem que ser sumariamente ignorado, e que temos é que pegar uma cesta de ações com bom histórico (receita, dívida, roe e etc) e comparar a performance delas no longo prazo. O resultado acaba sendo esse dos links do Ficando Tranquilo: performance infinitamente superior ao IBOV e mesmo ao CDI.

Ainda assim é de fato uma questão mais complexa que isso, eu apesar de fazer meu stock picking aqui no Brasil (e nos EUA também) vivo me questionando se estou fazendo a coisa certa.

Abraço.

https://engenheirotardio.blogspot.com

Como o conteúdo do Bastter é pago, acabo não acompanhando muito!

Minha única ressalva com esses estudos é: eles acompanham uma carteira recomendada por ele ao longo do tempo ou é um engenheiro de obra pronta? Do tipo que seleciona as melhores ações depois que elas tiveram uma boa performance, e monta esses gráficos?

Entrando de abelhudo na conversa, pelo que eu conheço desses youtubers deve ser mais um engenheiro de obra pronta.

Vc tem que considerar que no dia que vc ver que o juro ta muito baixo e começar a direcionar os aportes pra bolsa, esta já vai esta muito cara pois o mercado antecipa a queda dos juros. Dói aportar em RV, eu sei, mas pela diversificação acho mais seguro. Em ETF, claro… essas analises que a empresa X rendeu 10000% nao valem nada porque há 20 anos atrás ninguém sabia se aquilo ia dar certo ou ira virar uma IRBR3 da vida. Outra coisa que as análises muitas vezes falham em apontar é o efeito DCA. Dá uma olhada nesse vídeo… https://youtu.be/cDJp64AhG40

Oi Vagabundo!

Concordo com você que talvez eu chegue “tarde” para a bolsa. E sem dúvidas estou fazendo uma análise com base em retorno histórico, apenas. O futuro pode ser bem diferente!

Ainda assim, como eu gosto muito da regra dos 4% e talvez o mais importante é a manter minha IF, eu prefiro aproveitar que já garanto essa TSR com RF no Brasil e diversificar meu risco (e correr risco de ganhar mais que 4%) investindo em bolsa lá fora.

Muito bom esse vídeo que você enviou! Eu tb não gosto de análise de rentabilidade acumulada. Realmente, quando a gente vai aportando aos poucos, a cena muda. Por isso eu fiz a análise nesses gráficos considerando diferentes datas de aportes. A vida real é mais parecida com isso do que um aporte único em uma única data!

Abs

Essa análise é importante para entender que o Ibovespa é um péssimo investimento. Só é importante entender também que investir em ações não significa investir em um índice. O Ibovespa é uma cesta com empresas boas e empresas péssimas e que no longo prazo perde para o CDI.

Por outro lado, há diversos estudos na internet mostrando o desempenho de diferentes carteiras de ações ao longo de décadas, e em muitos casos o resultado é assustadoramente superior ao CDI. Basta olhar a valorização nos últimos 20 anos de empresas como LREN, RADL, WEGE, BBAS e dezenas de outras. Em algumas delas quem investiu alguns poucos milhares de reais há duas décadas se tornou milionário.

Naturalmente ninguém precisa necessariamente investir na bolsa brasileira, só é importante entender aquilo que se escolhe e o que se está abrindo mão.

E se olharmos para a bolsa americana o resultado é semelhante: o S&P pode ser interessante, mas o investimento em stocks específicas têm dado um retorno absurdamente superior ao índice.

Abraços!

Oi Ficando Tranquilo!

Pode me enviar esses estudos? Meu e-mail é aposentadaaos30@gmail.com

Eu só vi estudos com conclusões opostas a que você falou no seu comentário.

Os estudos que li, que acompanham alguma estratégia de escolha de ações ao invés de investir no índice, mostram que o resultado é ainda pior que o Ibovespa. Inclusive o estudo que citei da S&P Global no post

Lá fora então (para o S&P), o livro “The quest for alpha” é cheio de estudos interessantes mostrando como investir em ações individuais foi uma estratégia bem pior que o índice!

Mas se você tiver um estudo bacana, que prova que historicamente foi melhor investir em ações individuais, vou ficar feliz de conhecer ;)

Abs!

Há muitos estudos feitos e explicados na Bastter.com, seguem algumas imagens nos links abaixo.

Este estudo compara o desempenho da aplicação de um único aporte em uma carteira com 8 ações, no CDI e no IBOVESPA durante 2000 e 2020. O CDI rendeu o dobro do Ibovespa; a carteira tendeu mais de 6 vezes o CDI:

https://bastter-storage.b-cdn.net/grupos/imagem/8363469b-a1c8-4ae1-9186-754ce53c9d70.png

Este outro estudo compara a realização de aportes mensais no IGPM, CDI, IBOVESPA e numa carteira com 20 ações num período de 24 anos. A carteira possui empresas reconhecidamente boas, com bons fundamentos (WEGE, alguns bancões, etc), empresas reconhecidamente ruins (Eternit, Oi) e outras que talvez estejam no meio do caminho. Resultado: a carteira rendeu mais que o dobro do CDI, que, por sua vez, ganhou do IBOVESPA e do IGPM:

https://bastter-storage.b-cdn.net/grupos/imagem/e7ea0354-0c4a-4a7c-a266-93d3ba73c7fd.png

Este outro volta a comparar a realização de um único aporte em alguns índices e numa carteira de ações, mas agora em 20 empresas e num período de 23 anos. Após este prazo a carteira rendeu quase o dobro do CDI, mas o estudo também mostra os comparativos depois de 8 anos e depois de 18 anos. A única janela na qual o CDI vence a carteira de ações é no período de 8 anos (o IBOVESPA perde em todas):

https://bastter-storage.b-cdn.net/grupos/imagem/f8abef48-990d-419d-a27b-bf36e48fc956.jpg

Este aqui compara o investimento de 10 mil reais em 3 diferentes carteiras de ações com o CDI e IBOVESPA durante 16 anos. Enquanto o CDI retornou R$69366,69, o retorno das carteiras variou de 100 mil a 1 milhão de reais:

https://bastter-storage.b-cdn.net/grupos/imagem/175f39b3-5ac3-401d-af8d-1797f1b12eba.jpg

Nos fóruns da Bastter há discussões e detalhamentos desses estudos.

Achar que o CDI tende a ganhar das ações no longo prazo é ignorar duas questões:

A primeira é uma questão básica da própria economia. Se o CDI é sempre mais rentável, por qual razão os acionistas majoritários de qualquer empresa investiriam dinheiro no próprio negócio? Seria mais lucrativo comprar títulos do governo. Obter maior retorno na bolsa é o natural num sistema capitalista.

A outra questão é sobre o IBOVESPA. As ações em geral possuem potencial de crescer e dar um retorno exponencial, mas isso só costuma ocorrer no LONGO PRAZO basicamente. Mas o IBOVESPA “gira” demais a carteira. Como o critério deste índice é o volume de negociações, as empresas entram e saem com frequência. Em qualquer estudo, o IBOVESPA do início não será o mesmo do final, diversas trocas são feitas no meio do processo. E por essa simples razão qualquer carteira de ações tende a superar o IBOVESPA.

Para compreender isso basta observar o retorno das tenbaggers:

Quem investiu mil reais no Banco do Brasil 25 anos atrás, hoje teria 68 mil reais (no CDI teria menos de 30 mil);

Quem investiu mil reais na ENGIE 24 anos atrás, hoje teria pouco mais de 200 mil reais;

Quem investiu mil reais na WEGE 25 anos atrás, hoje teria em torno de 972 mil reais;

Quem investiu mil reais na Raia Drograsil 25 anos atrás, hoje teria pouco mais de 1 milhão de reais (!!!).

O tempo é um fator importante em todos os exemplos, e o IBOVESPA não “espera” por isso. Logo, os estudos que comparam renda fixa com índices de ações mais confundem do que esclarecem. Entende?

Por fim, é sempre bom lembrar que não existe investimento garantido na renda variável, mas existe uma tendência. E como disse antes, ninguém precisa investir na bolsa, aliás muita gente no Brasil ficou rica investindo em poupança e imóveis. Mas é interessante saber que ao optar por investir apenas em RF, por exemplo, provavelmente o retorno no longo prazo será significativamente menor.

Engraçado, eu queria fazer um post no meu blog sobre isso há meses mas nunca parei para escrever. Agora ficou um pouco mais fácil rs.

Abraços!

FT

Oi FT!

Obrigada pelos links!

Mas acho que faltou algum estudo que comparasse esses investimentos com S&P e dólar ou com IPCA+6%.

Bater o CDI é fácil e definitivamente não defendo uma alocação em CDI.

Meu ponto com essa série é que bater esses benchmarks acima que é difícil.

Ele também não analisa para diferentes datas de investimentos.

Não sei se foi o caso do Bastter, mas muitos estudos escolhem períodos específicos que são favoráveis a análise dele.

Eu gostaria de ver um estudo com essas carteiras de ações para diferentes momentos, como fiz nos gráficos desta série.

Por exemplo, essas carteiras do Bastter estão com um retorno médio de 20% ao ano.

Se eu quiser puxar a sardinha pro meu lado, poderia mostrar o retorno acumulado do S&P com dólar para quem investiu nos últimos 10 anos, e que teria um retorno próximo de 22%, acima da carteira Bastter. Entende?

Com relação aos retornos específicos de algumas ações, eu não nego que é possível sim apostar em uma única ação e dar sorte de ficar muito rico com ela. Assim como é possível também ser o pobre coitado que apostou nas ações da OI e perdeu quase todo patrimônio.

Como eu disse, é mais uma questão de sorte do que de habilidade. E acho que para quem quer viver de renda, não dá pra contar com a sorte.

Faça seu post sim, ajuda muito a clarear as ideias! Recomendo!

Abs!

Oi Aposentada, obrigado pela resposta. Entendi melhor sua mensagem.

Sobre os investimentos no S&P e na bolsa americana, na verdade eu não defendo que a bolsa brasileira traga maior retorno. A única questão é, devido às mesmas razões colocadas sobre o IBOVESPA aqui, uma carteira de stocks na bolsa de lá possivelmente trará maior retorno do que um investimento direto no S&P.

Dito isso, acho muito promissor investir na bolsa americana, porque além do potencial de retorno que as ações possuem, ainda ganhamos com a valorização cambial, já que o dólar se descola cada vez mais do real ao longo do tempo. No final das contas a gente ganha duas vezes e ainda pode se expor a algumas das maiores empresas do mundo.

Eu não conheço algum estudo que compare um investimento numa carteira de ações com o IPCA +6% especificamente, mas acho que não seria necessário. Nos últimos 20 anos o IPCA anual mais alto foi na casa dos 10%, e mesmo assim isso já é um ponto fora da curva. Na maioria destes anos o IPCA foi de apenas 1 um dígito. Se a média daqueles estudos aponta que as ações renderam 20% ao ano então as carteiras já superaram o IPCA + 6%, correto?

O recorte de datas que é feito naqueles estudos, ao menos até onde entendi, considera o período pós plano real, porque seria muito complicado fazer um estudo indo além dessa época. Considerando que ainda não temos 30 anos de plano real e que o grande retorno das ações ocorrem no longo prazo, não parece haver um viés ali, mas há no site deles estudos com períodos menores também.

Eu concordo contigo que investir em uma empresa esperando que ela seja a nova Drograsil é loucura. Mas o ponto aqui é justamente o contrário: como ninguém pode prever o futuro e empresas lucrativas TENDEM a continuar lucrativas, quanto maior for uma carteira de ações, mais chances você tem de acertar uma tenbagger.

E o que aqueles estudos mostram é que não tem problema você errar algumas empresas, porque o retorno em uma tenbagger compensa com folga o mau desempenho das outras.

E isso faz ainda mais sentido no mercado americano. No Brasil, se nós tivermos como critério empresas com lucros consistentes e baixo endividamento nós conseguiremos montar uma carteira com 30, 40, 50 ações, não muito mais do que isso. Nos EUA esse número passa fácil de 100, 200 porque a quantidade de empresas com bons fundamentos é simplesmente absurda.

Seus posts têm me inspirado muito, abraços!

Oi FT!

Eu acho que estamos mais concordando do que discordando, rs

Eu entendo e respeito a sua estratégia.

Para mim, faz mais sentido uma estratégia passiva.

Eu não vou precisar me preocupar quando a Amazon vai se tornar a próxima Blockbuster, porque invisto no índice como um todo. Assim como também não ficarei sem as tenbagger, apesar delas estarem mais diluídas num índice.

Mas se você gosta de avaliar empresas, e escolher as empresas que vão compor sua carteira é um prazer para você, então você deve continuar nesse caminho!

Ah, e sobre esse ponto “Se a média daqueles estudos aponta que as ações renderam 20% ao ano então as carteiras já superaram o IPCA + 6%, correto?”. A resposta é não sei. As ações renderam em média 20% ao ano de 2000 a 2020. Talvez para um período diferente, tipo, 2005-2015, elas renderam só 5% ao ano em média.

A data de início do investimento importa muito! Por isso eu não gosto de gráficos e análises com retorno acumulado. Eu gostaria que o Bastter fizesse um gráfico para a carteira dele com diferentes datas de aporte inicial.

Gostei da nossa discussão ;) e obrigada pelos comentários!

Balela de stock picker. Empresas boas e empresas ruins é tudo relativo e muda constantemente. Se vc nao for um rato de home broker nao tem como e pra ser rato de HB não precisa ser FIRE

Oi, aposentada! Ótimos pontos, estou me animando a aportar em S&P.

Abs,

Abs,

Bora HMPM! Aproveita que está em liquidação, rs.

Muito bons comentários! Obrigado por compartilhar essa análise tão rica e profunda.

Espero que continuem trazendo esse conhecimento ao público.

Eu gostei muito dessa análise!

Lembrando que o ibovespa é uma média das ações mais negociadas, e tem bastante “lixo” no meio. Eu tenho maior parcela do patrimonio em renda fixa.

Mas tenho uma parcela de ações no brazil (30%) e gosto de fazer stock picking. Garanto que o rendimento está bem melhor que o do ibovespa. Mas isso é para quem é macaco velho e acompanha há vários anos o mercado.

O que move de verdade o mercado acionario do brasil é a macroeconomia (se vamos iniciar um ciclo de queda de juros ou aumento de juros, se as commodities estão num momento favorável ou não, etc).

Concordo que para quem está iniciando ou não tem tempo (ou vontade) de ficar lendo sobre economia e as empresas, o melhor é deixar grande parte do patrimonio em renda fixa mesmo…

Tenho uma irmã que está p$%$%¨da vida com o ibovespa. Ela começou a comprar ações no melhor momento possível (na queda pós pandemia), estava com um rendimento muito bom (quando tudo sobe parece que vc é gênio) mas atualmente está com perdas inclusive em relação ao valor inicial…

Oi Debora!

Que bom que sua carteira de ações está com uma performance boa! Mas você disse tudo: tem que ser macaco velho e gostar de acompanhar o mercado! Não está na minha lista de prioridades avaliar balanço de empresas na aposentadoria, rs.

E sim, quem começa no mercado pela renda variável passa muita raiva. E normalmente são as pessoas que desistem de investir e voltam para a poupança.

Para mim a porta de entrada dos investimentos tem que ser o CDB. A maioria dos consultores financeiros fala para começar pelo TD mas se a pessoa não entende a marcação a mercado, ela se frustra quando o valor investido cai. Com CDB não tem erro. Cresce que nem um reloginho, a pessoa fica feliz e permanece mais tempo investida!

Abs!

Concordo em não investir no Ibovespa pq S&P parece melhor (ao menos em retrospectiva já que EUA estão perdendo feio pra China e certamente ficarão para trás logo), mas não investir no Ibov para comprar ações individuais é um grande tiro no pé.

Melhor ficar na renda fixa então do que ficar fazendo stock picking.

Oi Jonathan!

Os gráficos acima mostram que melhor que fazer stock picking E investir no Ibov, é ficar na renda fixa.

Talvez um diversificação internacional seja interessante. Só não trocaria S&P pelo Shanghai Index.

Depois de ler “Why nations fail”, tenho dificuldades de acreditar que um país sem abertura política será uma nação próspera!

Abs!

Eu tbm não troco, só incluo etfs como KBA, KWEB na minha carteira, na mesma proporção do PIB dos países. A medida que EUA baixa e China sobe, vou realocando. Está mais que na hora dos EUA deixarem de ser o grande bullie e deixar os outros crescer tbm, mesmo que seja China que poucos gostam (eu gosto e tenho varios amigos chineses)!

Abertura política? Pra que? Governos divididos como os ocientais nao tem como competir com nacoes one track minded como a China onde nao há divisão, não há discussao.

Eu comentaria tambem que o combo S&P500 + dolar sao complementares na gestao de risco. Quando o S&P500 cai geralmente é por alguma crise ou mercados nervosos e neste caso o dolar sobe, “amortecendo” a queda da bolsa. Por isso o retorno é tao bom, você estaria com o risco de mercado mais ou menos mitigado.

Otimo post, só mostra que neste nosso Brasil nada bate os juros compostos + o tempo! Carteira local a IPCA + 6% e carteira offshore em S&P500 é a formula do sucesso!

Ótimo ponto!

Quero mostrar melhor como funciona essa composição mágica num próximo post, quando eu apresentar o que chamo de “a melhor carteira de investimento de todos os tempos”, rs.

Valeu pelo comentário flor! Se bem que falar sobre esse tema com vc, é pregar pra convertido né? rs

Beijos

Aposentada,

Eu acredito que se o foco for ter aumento de patrimônio e a não utilização dos juros, a renda fixa realmente pode realmente fazer mais sentido. Entretanto, se o foco é aumentar patrimônio e ao mesmo tempo viver de renda (um dos principais focos de quem quer ter independência financeira), as ações que pagam dividendos podem ter um papel importante na carteira, já que consideraríamos não só a valorização dos papéis, mas também o retorno em dividendos. Neste caso, se os dividendos fossem reinvestidos, certamente os gráficos comparativos seriam diferentes, tornando o investimento em ações historicamente mais atrativo.

Portanto, acho importante sempre levar a diversificação, a alocação estratégica, mais a tolerância a risco em consideração. Faz sentido?

Mas achei que você passou ótimas reflexões nesse post. Parabéns!

Abraços!

Oi AMC!

Você me lembrou de algo que eu devia ter deixado explicito (já até adicionei ao post): o Ibovespa já considera o reinvestimento dos dividendos pagos pelas ações que compõe o índice. Ou seja, sem considerar o reinvestimento dos dividendos, o desempenho só da valorização dos preços das ações teria sido ainda pior.

Então os gráficos já estão levando em consideração os dividendos, e ainda assim, a performance histórica foi decepcionante!

Eu entendo que o conceito de renda fica mais óbvio quando tem pagamento de dividendos ou de aluguéis de FII.

Mas na prática, não há diferença entre ter o dinheiro sendo automaticamente depositado na sua conta ou você optar por vender parte das suas cotas do ETF para ter renda.

O ETF só facilita o trabalho de já reinvestir todo dividendo para você, entende?

E com relação aos CDBs, o juros real é quase equivalente a um pagamento do dividendo. Tem a valorização que vem do IPCA, mas além disso te gera um juros real que você pode usar para pagar as contas na aposentadoria.

Não existe diferença entre um CDB que paga IPCA + 4% e uma ação que valoriza junto com o IPCA e paga um dividendo de 4% ao ano.

Muito obrigada pela sua pergunta!!! Essas questões ajudam a deixar os textos mais claros e dão ideias para novos posts por aqui ;)

Sobre o fato de não existir diferença entre um CDB que paga IPCA + 4% e uma ação que valoriza junto com o IPCA e paga um dividendo de 4% ao ano, imagino que os dividendos sejam mais vantajosos por (ainda) serem isentos de imposto de renda (assim como a eventual venda das ações até o limite de 20 mil mensais).

Já o imposto de renda comeria uma fatia significativa do título IPCA + 4% do Tesouro.

Acontece que a tal ação que paga IPCA + 4% tem um risco MUITO maior. Então na relação risco/benefício a renda fixa talvez se saia melhor.

Tenho adotado uma estratégia parecida com a sugerida (mix de Tesouro Direto, com CDBs e S&P com dólar) depois de umas pesquisas que venho fazendo desde 2020, quando parei de fazer stock picking. Legal ver sua análise com base no histórico aqui!

Gostei desse trecho: “Eu sei que você vai achar que têm estômago para aguentar as oscilações do S&P. Mas por experiência própria, ter uma parte dos seus investimentos em CDB crescendo que nem um reloginho logo no início da vida FIRE traz muita paz de espírito”. De fato, eu achava que poderia ir só de renda variável mas meu perfil deve ter mudado, porque estava ficando chateado com algumas variações nos ETFs. Trazer uma parcela maior de renda fixa de volta nesse momento foi fundamental pra mim.

Que bom que partilhamos da mesma estratégia!

Quando eu li o livro “Psicologia Financeira” do Morgan Houssel, fiquei mais aliviada de aprender que o comportamento mais racional (ter 100% no S&P) não é necessariamente o melhor comportamento do ponto de vista psicológico. E se você não aguenta o tranco, as chances de fazer alguma besteira (tipo, vender num momento de pânic) é maior.

Então sim, a parcela de renda fixa ajuda muito nessa questão psicológica!