Se você já leu sobre FIRE, deve ter ouvido falar da famosa regra dos 4%, que vem de um estudo conhecido como Trinity Study. Esse estudo analisou períodos de 30 anos de aposentadoria ao longo do século XX nos EUA para determinar qual percentual do patrimônio uma pessoa poderia sacar anualmente, sem risco de ficar sem dinheiro.

No Brasil, no entanto, reproduzir esse estudo sempre foi um desafio. Motivo? A bagunça econômica das décadas passadas. Tivemos várias trocas de moeda nos anos 80 e 90 (cruzeiro, cruzado, cruzado novo, cruzeiro real… perco a conta!), além da hiperinflação e da falta de dados históricos confiáveis.

Mas eis que finalmente chegamos a 30 anos de estabilidade monetária desde o Plano Real! E com isso, o AA40, um dos blogs mais completos sobre o movimento FIRE no Brasil, conseguiu calcular a primeira taxa segura de retirada (TSR) oficial do Brasil.

Segundo os cálculos do AA40 quem se aposentou em 1994, e manteve uma carteira de investimentos com 50% em renda fixa e 50% em bolsa poderia ter adotado uma TSR acima de 8% ao ano!

Mas antes que alguém se anime demais e resolva refazer as contas da aposentadoria com esse número, vale lembrar: isso é apenas um dado histórico (como o próprio AA40 bem pontuou!). O estudo original dos EUA analisou mais de 70 períodos antes de concluir que 4% era uma regra segura. Ou seja, ainda precisamos de mais tempo para ter certeza sobre a TSR brasileira.

Isso significa que vamos esperar mais 70 anos para ter um número confiável? Bom, isso não me parece muito razoável…

Pessoalmente, eu não me preocupo tanto com a TSR. Já alcancei meu patrimônio necessário e aloquei meus investimentos de forma que me sinto confortável: títulos públicos no Brasil (que graças ao Renda+ garantem mais de 4% de TSR até o final da minha vida) e uma fatia no S&P 500 (onde sigo a regra dos 4% com base no estudo original).

Mas e quem ainda não chegou lá? Qual a taxa segura de retirada que nós, brasileiros, deveríamos usar para calcular nosso patrimônio para aposentadoria, levando em conta essa escassez de dados históricos?

Foi aí que tive a brilhante ideia de contribuir para essa discussão usando uma ferramenta estatística poderosa: as simulações de Monte Carlo.

Simulações de Monte Carlo para a TSR

As simulações de Monte Carlo são um método estatístico que nos permite estimar possíveis cenários futuros, mesmo sem uma grande base de dados históricos. Em vez de depender apenas dos números do passado, essa técnica gera milhares de possíveis trajetórias de mercado usando três parâmetros principais:

- Média dos retornos – O retorno médio anual de um investimento ao longo do tempo.

- Volatilidade dos retornos – O quão imprevisível e variável é esse retorno (ou seja, o risco).

- Correlação entre os ativos – Como diferentes tipos de investimentos se movem juntos (ou em direções opostas).

Ou seja, em vez de ficarmos limitados aos últimos 30 anos de dados do Brasil, podemos criar um modelo que simula diversas combinações de mercado para testar diferentes taxas de retirada.

Vocês sabem que eu gosto de manter as coisas simples e eficientes. Para mim, a melhor carteira de investimentos é composta por títulos públicos atrelados ao IPCA (garantindo proteção contra a inflação) e S&P 500 com exposição ao dólar (o famoso IVVB11, para quem investe via B3).

Essa carteira tem um benefício enorme para brasileiros: os dois ativos são descorrelacionados. Quando o Brasil está em alta, os juros tendem a cair, valorizando os títulos do Tesouro Direto (graças à marcação a mercado). Quando o cenário aqui piora, o dólar geralmente sobe, impulsionando a parcela alocada lá fora e compensando possíveis perdas nos títulos públicos.

É claro que eu recomendo que você não opere o mercado e segure os títulos do Tesouro até o vencimento. Mas, na prática, ignorar a marcação a mercado pode ser difícil. Quando os juros sobem, ver o valor dos títulos caindo pode dar aquele frio na barriga. Por isso, ter uma carteira diversificada, com parte dos investimentos se valorizando mesmo nos momentos desafiadores para o Brasil, pode ajudar muito na disciplina e no psicológico do investidor. Afinal, é mais fácil manter o plano quando não parece que tudo está desmoronando ao mesmo tempo.

Agora, vamos aos números. Para simular o desempenho dessa carteira, utilizei os seguintes dados históricos:

- Renda fixa (títulos do Tesouro atrelados ao IPCA): rentabilidade média de 13% ao ano, com um desvio padrão de 8% (usei o índice IMA-B, que mede o desempenho desses títulos desde 2003).

- S&P 500 com dólar: rentabilidade média de 16% ao ano, com um desvio padrão de 24% (também desde 2003).

- Correlação entre os ativos: -0,3, ou seja, quando um cai, o outro tende a subir.

Com esses dados, gerei 1.000 simulações de Monte Carlo para os próximos 60 anos. Sim, exagerei na dose – mas esse blog é sobre aposentadoria antecipada, então faz sentido testar horizontes longos.

Além disso, simulei diferentes cenários de inflação, assumindo uma média histórica de 5,7% ao ano, com um desvio padrão de 2%.

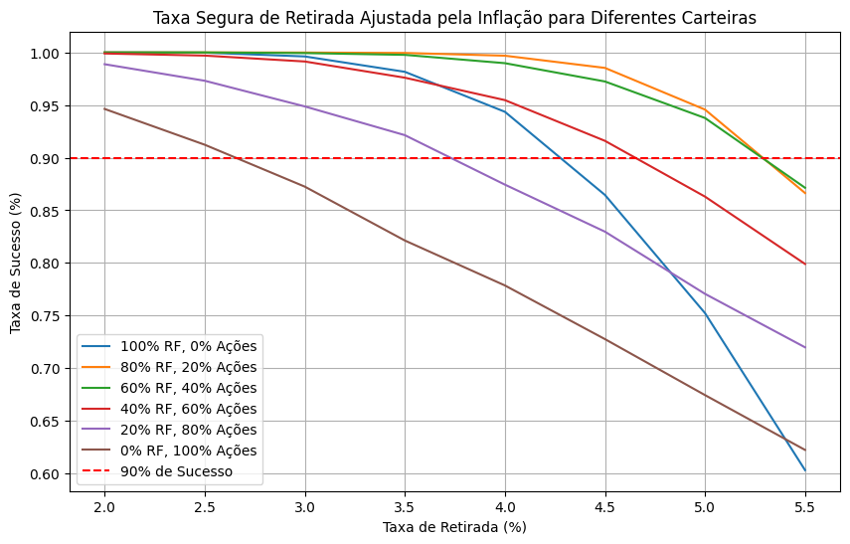

Abaixo o resultado das simulações:

A regra dos 4% demonstrou funcionar em mais de 90% das simulações, desde que a carteira de investimentos contasse com pelo menos 40% de renda fixa. Por outro lado, carteiras compostas exclusivamente pelo S&P 500 em dólar ou com baixa exposição à renda fixa apresentaram resultados mais instáveis, aumentando o risco de o dinheiro se esgotar antes do previsto.

Mas antes que você opte cegamente por uma taxa segura de retirada de 4% com uma carteira composta de 80% de renda fixa e 20% de renda variável, vamos avaliar duas limitações importantes sobre esse modelo.

Nem tudo é perfeito: as limitações das simulações de Monte Carlo

Embora o método de Monte Carlo permita simular milhares de cenários diferentes, ele ainda depende das estatísticas passadas, o que significa que não eliminam totalmente a dependência dos dados históricos. Se os retornos futuros forem muito diferentes dos dados usados na simulação, os resultados podem mudar.

Por exemplo, como vimos acima, os melhores resultados foram obtidos com uma alocação maior em renda fixa do que em renda variável. Isso ocorreu porque a renda fixa brasileira teve um desempenho quase tão bom quanto o S&P 500 (13% vs 16% ao ano), mas com bem menos risco (8% vs 24%) nos últimos anos. Esse desempenho pode estar enviesando os resultados, já que o modelo pode estar projetando cenários mais negativos para o S&P 500 do que para os títulos públicos, justamente devido à diferença na volatilidade entre eles.

Além disso, as simulações assumem uma distribuição normal dos retornos, o que pode ser problemático. No mundo real, crises financeiras e grandes saltos de mercado não seguem um padrão de distribuição normal. Eventos extremos, como os chamados “cisnes negros”, podem impactar muito mais os resultados do que o modelo prevê. Isso implica que, mesmo que a regra dos 4% tenha funcionado na maioria das simulações, um evento inesperado pode mudar completamente o cenário, desafiando o que foi projetado nas simulações.

Então, no fim das contas, qual é a TSR ideal para o Brasil?

Os números indicam que 4% parece um bom ponto de partida para quem investe de forma diversificada entre renda fixa atrelada ao IPCA e S&P com dólar.

Mas, como eu disse anteriormente, você só terá certeza da sua taxa segura de retirada quando já tiver toda a sua alocação de aposentadoria em renda fixa e calcular qual é o juro real líquido contratado até o final da sua vida. Depois disso, basta combinar com os 4% da alocação em S&P. Ou seja, 4% é um excelente ponto de partida para definir um patrimônio-alvo, mas a taxa real pode ser maior ou menor quando você finalmente chegar lá.

Eu confesso que, cada vez que me deparo com novos estudos sobre a taxa segura de retirada – tanto aqui quanto lá fora –, e principalmente quando vejo aqueles estudos que sugerem que a única TSR realmente segura seria algo como 0,5% ao ano, sinto uma mistura de frustração com vontade de ignorar completamente o assunto.

Essa obsessão por um número perfeito vem de uma confusão simples: os mercados não são uma ciência exata. Eles são uma ciência humana.

Lembro bem do momento em que descobri que economia era uma ciência humana – e, de repente, tudo fez sentido para mim. Os equilíbrios econômicos são o resultado de processos extremamente complexos, tornando-os praticamente impossíveis de prever com precisão. Foi esse entendimento que me fez desistir da carreira acadêmica em economia (quando percebi que passava mais tempo estudando análise matemática do que sociologia) e, mais tarde, abandonar minha carreira no mercado financeiro (especialmente depois que meu chefe quis atrelar minha remuneração ao número de variáveis econômicas que eu acertava no mês).

Às vezes, sinto inveja da minha amiga engenheira, que pode se basear em leis da física para convencer seu chefe de que o pavimento da estrada precisa melhorar para suportar o peso dos veículos. As minhas discussões sobre economia e mercados nunca puderam ser resumidas a uma equação simples, porque essas áreas são regidas por leis humanas – e não naturais. E, bem… dado que passei algumas horas da minha vida de aposentada mergulhando nesse estudo para este post, acho que dá para perceber que ainda insisto nessa tentativa de provar um ponto com números.

Mas a conclusão inevitável é que sempre esbarramos nas limitações dos modelos – como fiz questão de destacar aqui.

É nesse momento que preciso recorrer à um dispositivo humano fantástico: a nossa capacidade de adaptação.

Já escrevi aqui antes e reitero: um plano FIRE não te fortalece porque te permite nunca mais trabalhar por dinheiro. O plano FIRE te fortalece porque te estimula a juntar 25 vezes seus gastos anuais – uma tarefa que pouquíssimas pessoas conseguirão completar ao longo da vida. E é nesse processo que você aprende tanto sobre dinheiro que, independentemente do que acontecer, provavelmente nunca passará sufoco financeiro.

Se a taxa segura de retirada da nossa geração de aposentados será 4%, 8% ou apenas 0,5% (como sugere aquele estudo apocalíptico que li), eu não sei.

Mas que os FIREs terão muito menos problemas financeiros ao longo da vida do que os pobres mortais… disso, eu tenho certeza.

Respostas de 25

Comecei a ler sobre FIRE e correlatos há pouquíssimo tempo, e ainda com certa dificuldade de entender conceitos (área de formação em humanas), mas estou estudando aos poucos a partir de suas postagens e outros blogs.

Já percebi que sua estratégia não é “imutável” e que o mercado tem sua boa dose de imprevisibilidade, mas para quem estaria apenas agora começando a investir em S&P, você considera uma boa estratégia? Há previsões do fim do “império” norte-americano (lembrando que diferentes impérios ruíram ao longo da história) e isso não impactaria a importância do dólar?

Oi! Fico muito feliz que você esteja começando a se interessar pelo movimento FIRE — e mais ainda por saber que meus textos estão ajudando nesse processo.

É super normal ter dúvidas no começo, principalmente quando a gente vem de outras áreas. O mundo dos investimentos parece falar outra língua no início, mas com o tempo tudo vai ficando mais claro. Você já deu um passo importante: começou. E isso já te coloca à frente da maioria.

Sobre investir no S&P 500: sim, ele pode ser uma boa porta de entrada para quem está começando, principalmente por ser um índice bem diversificado, que representa as 500 maiores empresas dos EUA. Historicamente, ele tem mostrado um desempenho forte no longo prazo — e é por isso que muitos investidores do mundo todo usam o S&P como uma base da sua carteira.

Mas é claro: como você mesma apontou, nada é imutável. Nem a estratégia FIRE, nem os impérios.

O que eu costumo fazer (e sugerir) é evitar apostas concentradas em um único país ou ativo. O S&P pode ser uma peça da carteira, mas não precisa ser toda a carteira. Diversificar entre diferentes países, moedas e tipos de ativos (ações, renda fixa, imóveis etc.) é uma forma de se proteger contra cenários extremos — incluindo o de um mundo em que o dólar não seja mais a principal referência.

A boa notícia é que você não precisa decidir tudo de uma vez. Comece simples, com o que faz sentido pra você hoje, e vá ajustando sua estratégia aos poucos, conforme for aprendendo e ganhando confiança.

Aproveitando e abusando dos seus vastos conhecimentos, em uma busca rápida não achei uma postagem específica sobre isso, então aproveito aqui nesse tópico sobre taxa segura de retirada para saber sobre sua opinião/cálculo sobre porcentagem de dividendos para reinvestir

Imaginemos um cenário que a pessoa já esteja usufruindo do capital acumulado, que parte dele está em RF e outra em RV, para a RV, quantos porcentos do dividendos seria preciso reinvestir para cobrir pelo menos a inflação?

Vi postagens e vídeos falando que iria variar dependendo se é fundo de tijolo ou de papel; comentários dizendo que essa porcentagem não deve ser calculada com base nos dividendos, mas do capital total (nesse caso como ficaria o cálculo se o capital varia se as cotas caem ou valorizam?); e em algum momento vi um vídeo que não copiei o link mas só a informação que dizia que de 2000 a 2023 a maior inflação foi de 12%, com isso reinvestindo 15% você se protegeria da inflação, e se reinvestir 30% o patrimônio continuaria a crescer. Tentei muito reencontrar esse vídeo, mas até agora nada.

Qual sua opinião a respeito?

O melhor, na minha visão, é considerar um resgate total de até 4% ao ano do patrimônio — independente do quanto foi pago em dividendos. Por exemplo, se a empresa distribuiu 6%, você deve reinvestir 2%; se distribuiu 2%, saca mais 2% do principal. Isso dá mais previsibilidade e evita depender só dos dividendos. Mas vale dizer: pessoalmente, não sou fã de investir em renda variável no Brasil.

pelo que percebi lendo seu blog, vc não tem filhos. vc pretende deixar alguma herança? em caso negativo, já fez algum estudo de taxa de retirada para “morrer com zero”?

Sim, não tenho filhos!

Ainda me considero muito nova pra adotar uma estratégia para morrer com zero!

Embora minha parcela no Renda+ esteja relativamente asssim…

Mais um estudo sobre o tema: https://periodicos.fgv.br/rbfin/article/view/89040/84531 (What is the sustainable withdraw rate for Brazil?). Acho que o AA40 que mencionou em um dos posts dele. Vale a leitura.

Esse estudo reforça a importância da alocação em RF aqui no BRasil!

Muito bom Lilian. Para simplificar ainda mais as coisas eu tenho aportado em dois fundos de previdência privada do Itaú de forma que a minha alocação fica 37,5% sp500, 32,5% IMAB-5 e 30% CDI, a taxa de adm é 0,5%.

Ótima ideia. Vc poderia, por favor, compartilhar quais são esses fundos de prev?

Muito bom!

Talvez eu não teria só fundos de previdência e uma parcela menor no CDI.

Mas com essa taxa de adm, está excelente!

Tempos atrás eu encontrei no Instagram o perfil do Lucas IBEE, que tenta analisar investimentos com base em evidências, estudos. E ele fez uma série de cerca de dez postagens no substack (https://ibee.substack.com/) – a primeira no dia 30/12 – abordando qual seria a taxa de retirada adequada ao Brasil (inclusive pegando estudos que comparavam dados de outros países, além dos Estados Unidos). Eu até tinha tentado falar falar sobre isso contigo pelo Instagram, mas não consegui.

Com esse post, veio a oportunidade perfeita pra fazer a recomendação. Acho que vale a pena dar uma olhada.

Oi Juliano! Obrigada!

Já li alguns textos do Lucas, e achei bem interessante!

Que legal! Que bom que você gostou!

Completei meu primeiro ano fire. Retiradas de 3,2% e com 90% em renda fixa a grande maioria em ipca+. Blogs como o seu e o AA40 são muito importantes para nos manter no rumo certo. Falando nisso por onde anda o Srif360?

Parabéns pelo primeiro ano FIRE! Taxa de retirada excelente!

Parabéns pelo texto! Podes fazer um post sobre a sua alocação no tesouro renda+? Qual prazo escolheu? Qual o percentual da carteira tem atualmente? Pretende ter qual percentual da carteira em renda+?

Invisto no renda+ mensalmente desde o seu lançamento, seria interessante saber sua visão mais aprofundada sobre o “tesouro vitalicio”. Agradeço!

Muito bom texto, Lilian, como todos!! Reforço o comentário acima de um post sobre o Renda +! Também invisto nele como um complemento e também tenho curiosidade de como se acompanha ele junto aos outros investimentos, se é numa visão da renda, ja que ele flutua bastante, e a proporção dele nos investimentos.

Abraço

Rodrigo

Minha avaliação sobre ele é sobre a ótica da renda. E como disse, é por isso que eu já tenho a minha TSR própria (não uso mais os 4%!)

Opa, esse texto já está pronto: https://aposentadaaostrinta.com.br/investindo-no-tesouro-renda-e-aproveitando-os-juros-altos-por-mais-tempo/

Já tinha lido esse seu post sobre o renda+ na época. Se puder faz uma atualização agora 1 ano depois como está sua alocação no tesouro renda+ e diante do expressivo aumento de taxas passando do IPCA + 7,5. Qual prazo escolheu? Qual o percentual da carteira tem atualmente? Pretende ter qual percentual da carteira em renda+? Agradeçemos!

Muito bom o estudo, sei que apesar do pouco tempo, queria ver como uma pouca exposição somente em bitcoin impacta esses números. E digo bitcoin e não cripto.

Aqui no brasil temos o etf qbtc11 que ajuda a facilitar a exposição ao ativo

Oi Renato!

Bitcoin é uma aposta, ainda não dá pra classificar como investimento.

Pela vol do ativo, tenho quase certeza que ele ficaria de fora da carteira ;)

Excelente post Lilian! Concordo muito com vc nesse ponto: a regra dos 4% serve mais para definir quanto vc tem que acumular para se declarar FIRE e dar o ponta-pé inicial ,do que de quanto vc vai poder usar mensalmente..Quando vc nao tem mais um salario fixo, flexibilidade passa a fazer toda a diferença… Por isso adoro aquela frase que diz que a jornada até atingir FIRE não é apenas um periodo de acumulação de dinheiro, mas tambem de conhecimento. E textos como esse ajudam pq nos fazem refletir. abraço

Bom ponto Mão Fechada: você acumula conhecimento no processo, tanto sobre mercados, quanto sobre o estilo de vida que você quer seguir!